Wie Banken und Versicherungen Compliance-Vorgaben effizient erfüllen können

Mit einem KYC-Prozess können Banken sowie Versicherungen Compliance-Anforderungen einfacher und schneller erfüllen.

Banken und andere Finanzinstitute stehen vor der Herausforderung, gesetzliche Regularien und die Erwartungshaltung ihrer Kunden in Einklang zu bringen. Denn auf der einen Seite sind sie verpflichtet, strenge Vorschriften wie die EU-Geldwäscherichtlinie und die Datenschutzgrundverordnung (DSGVO) einzuhalten und Betrug vorzubeugen. Auf der anderen Seite erwarten Kunden eine optimale Customer Experience, die Komfort und Geschwindigkeit beinhaltet. Um beides zu verbinden, ist ein Spagat erforderlich. Doch die gute Nachricht: Mit den richtigen Partnern, unter anderem für die Legitimationsprüfung beziehungsweise die Identitätsprüfung, lässt sich dieser meistern.

Die Legitimationsprüfung ist ein wichtiger Bestandteil sowohl der Compliance als auch der Customer Experience. Sie bezeichnet die Feststellung der Identität von Personen oder die Prüfung der Echtheit von Unterschriften auf Urkunden oder sonstigen Schriftstücken und speziell das gesetzlich von Kreditinstituten verlangte Verfahren zur Identifizierung von Kunden bei der Eröffnung von Konten, Depots oder Schließfächern sowie zur Prüfung der Identität bei Tafelgeschäften. Die Kreditinstitute müssen sich Gewissheit über Person und Anschrift des Verfügungsberechtigten verschaffen und die entsprechenden Angaben in geeigneter Form festhalten.

Dies dient der Einhaltung aktueller Verordnungen wie der EU-Geldwäscherichtlinie und weiteren internationalen Rechtsvorschriften. Sie legen fest, dass Banken, Broker sowie andere Unternehmen beim Handling größerer Geldbeträge prüfen müssen, dass die Mittel nicht aus Geldwäschegeschäften stammen und nicht der Terrorismusfinanzierung Vorschub leisten. Außerdem zählen die Identifizierung des Vertragspartners, die Verpflichtung zur Einholung von Informationen über Art und Zweck der Geschäftsbeziehung sowie die Identifizierung eines vom Vertragspartner abweichenden wirtschaftlich Berechtigten zu den Pflichten. Damit soll sichergestellt werden, dass keine politisch exponierten Personen unterstützt werden. Nicht zuletzt sind die Prävention und Detektion von Betrugsversuchen, zum Beispiel Identitätsdiebstahl oder Vorgabe einer nicht existierenden Identität, ein Hintergrund¹. Immerhin nimmt Online-Betrug im Bankwesen weltweit zu. Dem COVID Crime Index 2021 Report von BAE Systems Applied Intelligence² zufolge haben 74 Prozent der Finanzinstitute seit Beginn der Pandemie einen Anstieg böswilliger Aktivitäten festgestellt.

Allerdings verschlechtern Maßnahmen, die Banken implementieren, um sich und ihre Kunden zu schützen, häufig die Customer Experience. Kunden, die an den Komfort von Apple oder Amazon gewöhnt sind, empfinden zusätzliche Sicherheitsabfragen oder das Einreichen von Unterlagen als nervend. Es erscheint ihnen antiquiert, kostet sie Zeit und ist mit Aufwand verbunden. Dass Banken diesem Aspekt oft nicht die erforderliche Aufmerksamkeit widmen, zeigt eine Studie der Management- und Technologieberater Sopra Steria sowie des Marktforschungsunternehmens Forrester³. Demnach überschätzen Banken ihre Fähigkeiten in Bereichen wie dem Kundenerlebnis. Dieses ist jedoch wichtig, da als aufdringlich oder unnötig empfundene Hürden zum sofortigen Abbruch des Prozesses führen können, etwa beim Onboarding neuer Kunden. Somit stehen Finanzinstitute unter dem Druck, ähnlich reibungslose, elegante Interaktionen bei Onboarding und weiteren Abläufen bereitzustellen. Doch wie realisieren sie einen solchen Prozess, der positiv auf die Customer Experience einzahlt und die Compliance berücksichtigt?

Der Schlüssel ist die Kooperation mit Partnern. „In dem Maße, wie sich Technologien weiterentwickeln, gewinnen Partner und die Zusammenarbeit mit ihnen signifikant an Bedeutung: vom Know-how-Aufbau bis zur Integration neuer Technologien“, so die Studie von Sopra Steria und Forrester. Dazu zählt auch ein auf Identitätsprüfung spezialisierter Partner. Er weiß, wie Finanzinstitute Zugriff auf die verschiedenen benötigten Datenquellen erhalten, um Kontaktdatensätze mit ihnen abzugleichen. Dabei gehen professionelle Anbieter mithilfe fortschrittlichster Technologie über die einfache Verifizierung hinaus, stellen eine Überprüfung in Echtzeit sicher und bieten eine 360-Grad-Sicht auf den Kunden, um die Know-your-Customer (KYC)-Richtlinien einzuhalten sowie um Marketing-, Analyse- und Vertriebsinitiativen zu verbessern. So ist es möglich, qualitativ hochwertige Daten zur Identitätsprüfung um neue biometrische Datenquellen zu ergänzen. Sprachbiometrie hat bereits Einzug in die Bankenbranche gehalten und dient der Überprüfung der Identität eines Bestandskunden. Alternativ lässt sich mittels Bildern feststellen, ob die Person, die mit der Bank kommuniziert, diejenige ist, die sie vorgibt zu sein, und ob sie lebt. Solche biometrischen Technologien vermeiden zeitraubende Sicherheitsfragen vor Beginn der Interaktion.

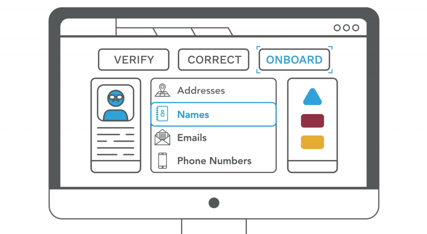

Einen typischen Ablauf, der für jedes Finanzinstitut gültig ist, gibt es nicht. Vielmehr kann jede Bank verschiedene Lösungen zur Identitätsprüfung auf individuelle Weise mit ihrer Software verknüpfen, etwa für die Kreditvergabe oder den Anmeldeprozess. Zu empfehlen ist, alle Daten eines Kontaktes direkt am Eingangspunkt zu validieren, zu korrigieren und zu standardisieren – vom Namen über die Adresse bis hin zur Telefonnummer und E-Mail-Adresse. Eine Adressen-Autovervollständigung komplettiert die Eingabe bereits nach wenigen Zeichen automatisch, sodass der neue Kunde weniger Tastenanschläge benötigt. Über eine Altersverifizierung können Banken & Co. sicherstellen, dass keine Minderjährigen unerlaubt Produkte kaufen. Gleichzeitig vermag entsprechende Software, im Hintergrund in Echtzeit zu überprüfen, ob die Person auf einer Liste des Office of Foreign Assets Control (OFAC) oder in einer anderen nationalen oder internationalen Datenbank, die Wirtschafts- und Handelssanktionen gegen bestimmte Nationen, Organisationen/Unternehmen und Personen enthalten, eingetragen ist. Der potenzielle Neukunde muss nicht warten und kann schnell an Bord geholt werden.

Dabei kommen auch Verfahren zur mobilen Identitätsverifizierung zum Einsatz. Ein Beispiel ist eine vollständige Benutzerüberprüfung mit Gesichtserkennung und Ausweisverifizierung. Nach dem Aufruf der App kann der User Ausweisdokumente einscannen. Informationen wie Name und Wohnort werden automatisch ausgelesen. Bei Bedarf lassen sich Telefonnummer und E-Mail-Adresse ergänzen. Sämtliche Informationen werden im Hintergrund überprüft. Im Rahmen eines Liveness-Checks hält der Benutzer das Gesicht vor die Kamera und durch ein Selfie bzw. durch Blinzeln wird festgestellt, ob die Person echt ist. Dabei lässt sich kontrollieren, ob das Bild des Users mit dem ID-Foto übereinstimmt.

![]()

![]()

![]()

Quelle: Melissa Data GmbH

In Deutschland ist es zwingend vorgeschrieben, eine Video-Legitimation vorzunehmen. Da diese aufwendig und kostspielig sind, ist es empfehlenswert, vorab eine datengestützte Identitätsprüfung durchzuführen. Wenn diese erfolgreich war, erfolgt eine Video-Legitimation, die darauf spezialisierte Unternehmen anbieten.

Fazit: Mithilfe von aktuellen Datenqualitätslösungen externer Partner, die auf künstlicher Intelligenz basieren und sich nahtlos in die Geschäftsabläufe integrieren lassen, können Banken auf der einen Seite die verschiedenen Compliance-Vorgaben einfach erfüllen. Gleichzeitig schützen sie sich vor Online-Betrug sowie vor Angriffen auf ihre Vermögenswerte. Damit vermeiden sie Reputationsrisiken bei Aufsichtsbehörden und in der Öffentlichkeit. Auf der anderen Seite setzen sie trotz dieser Schritte eine minimale Kundeninteraktion um. Sie bieten ein reibungsloses Benutzererlebnis vom Marketing über das Onboarding bis zur Kundenbetreuung und sorgen für zufriedene Kunden.

Dabei können sie durch die hohe Effizienz der Identitätsüberprüfung Kosten senken. Denn das Vorhalten kostspieliger Legacy-Compliance- und KYC-Systeme ist nicht mehr erforderlich. Summa summarum absolvieren sie damit nicht nur erfolgreich den Spagat zwischen Compliance und Customer Experience, sondern schaffen außerdem wichtige Voraussetzungen, um Wettbewerbern im hart umkämpften Markt einen Schritt voraus zu sein.

Quellen:

² https://www.baesystems.com/en-financialservices/insights/the-covid-crime-index

Mit einem KYC-Prozess können Banken sowie Versicherungen Compliance-Anforderungen einfacher und schneller erfüllen.

Datenqualität ist eine Notwendigkeit, doch vielen Unternehmen sind die Folgen und Kosten schlechter Datenqualität nicht bewusst.

Eine Adressprüfung ist im E-Commerce eine lukrative Investition, da die Wettbewerbsfähigkeit auf korrekten Kundendaten basiert.